Итак, вы определились почему стоит инвестировать. И вас мучают вопросы: как начать? что вообще такое инвестирование?

Разберемся детально что к чему и почему. Во что можно вложить свои кровные, а во что не стоит. Разберемся с основными понятиями в инвестировании.

Статья содержит исчерпывающие сведения, которые помогут вам начать инвестировать, поэтому она получилась огромной. Советую читать статью по порядку, если слова депозитарий и облигация для вас незнакомы.

🔖 Сохраните статью в закладки “Ctrl+D”, чтобы потом к ней вернуться

💦 Вода из статьи максимально выжата.

🏦 Как все устроено

Ответственность за свои решения на фондовом рынке несете только вы, поэтому необходимо понимать с чем вы имеете дело. Вы же не сядете за руль, не зная правила дорожного движения.

С банковскими вкладами все ясно: банки берут ваши деньги под фиксированный процент и вкладывают их, получая прибыль. Фондовый рынок устроен иначе.

Фондовый рынок

Заключать сделки по покупке и продаже таких бумаг проще всего на специально организованной торговой площадке — фондовой бирже. Она дает возможность покупать бумаги и продавать их по рыночной цене.

В России основными биржами считаются Московская Биржа и Санкт-Петербургская Биржа.

- На Московской Бирже можно купить и продать не только ценные бумаги, но и иностранную валюту, товары, а также производные финансовые инструменты: фьючерсы и опционы — на разные активы.

- На Санкт-Петербургской Бирже торгуют сырьем и специальными производными инструментами, которые позволяют заключать более выгодные сделки на такой товар, — фьючерсами.

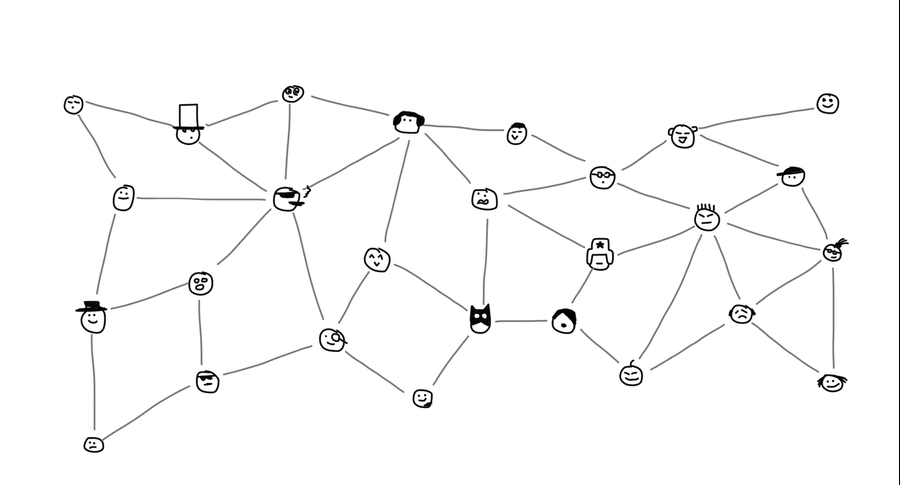

Участники фондового рынка

Все отношения между участниками и механизмы работы самой биржи регулируются Федеральным законом «О рынке ценных бумаг»

- Биржа обеспечивает механизм торгов.

- Компании выходят на биржи для продажи акций/облигаций на рынке и привлечении денег для развития.

- Институциональные инвесторы - это юридические лица, торгующие большими пакетами акций и обеспечивающие большую часть торговли на бирже. К ним относятся: инвестиционные фонды, пенсионные фонды, финансовые и страховые организации, банки и кредитные союзы.

- Государства выпускают облигации для привлечения инвестиций в экономику страны.

- Частные инвесторы выбирают инвестиции в акции или облигации как способ заработка.

- Брокеры являются обязательными посредниками между инвесторами и биржей.

Какие бывают фондовые рынки?

В зависимости от характера движения ценных бумаг выделяют:

- Первичный рынок — здесь обращаются только впервые выпущенные ценные бумаги в результате IPO, в дальнейшем бумаги переходят на вторичный рынок;

- Вторичный рынок — на данном рынке происходит основной оборот ценных бумаг, которые уже прошли IPO и закрепились на бирже;

- Третий рынок — внебиржевой рынок, который охватывает торговлю бумагами, не прошедшими листинг, т.е. не зарегистрированными на бирже;

- Четвёртый рынок — здесь оборачиваются крупные пакеты акций между институциональными инвесторами, у частных лиц нет сюда доступа.

Покупать и продавать некоторые виды ценных бумаг можно и вне биржи, этот способ торговли так и называют — внебиржевым. Все сделки совершаются без участия биржи. Но совсем без посредников не обойтись: бумаги обычно не продают из рук в руки. Организаторами сделок на внебиржевом рынке выступают те же брокеры, банки и так далее.

Внебиржевая торговля связана с большими рисками: операции никем не контролируются. Участники самостоятельно договариваются обо всех тонкостях проводимой операции. А это значит, что вы не защищены от мошенников и сильно рискуете своими деньгами. Поэтому если вы хотите инвестировать деньги в ценные бумаги, делать это стоит через фондовую биржу.

Внебиржевой рынок отличается повышенной степенью риска и большим количеством мошеннических операций, производимых на нем.

Брокер

Мы как частные инвесторы имеем доступ к бирже только через брокера.

Вы заключаете с брокером договор об обслуживании и открываете брокерский счет. Брокер по вашему поручению выполняет операции. С брокерского счета списываются деньги за покупку и комиссия брокера — плата за то, что он помог вам совершить операцию на бирже. Помимо сделок, которые брокер будет совершать, он рассчитывает и удерживает ваш налог на прибыль — 13% для РФ.

Обязательно проверьте, есть ли у выбранного вами брокера лиценизя. Это можно сделать в Справочнике участников финансового рынка.

Работая с брокером, нужно самостоятельно разрабатывать стратегию инвестирования. То есть принимать решения, что и когда покупать и продавать, будете только вы. Ответственность за риски и сделки брокер не несет, он всего лишь ваши «руки» на рынке ценных бумаг — выполняет ваши поручения. Поэтому вам нужно будет обстоятельно разобраться в том, как работает рынок ценных бумаг, и постоянно следить за ситуацией, анализировать информацию и принимать решения.

Так же вы должны понимать, что брокер не хранит у себя ваши активы – для этого есть Депозитарий и Регистратор. При банкротстве брокера ваши активы будут в безопасности, и вы сможете перенести их к другому брокеру.

Регистратор и Депозитарий

На бирже соблюдается строгий порядок: все операции по покупке и продаже фиксируются, чтобы все участники рынка знали, кому принадлежит та или иная бумага.

Как только инвестор купил акции компании, детали сделки получают регистратор и депозитарий.

Компании необходимо знать, кто владелец ее акций. Эта информация нужна, чтобы сообщать акционерам важные новости, зачислять дивиденды и так далее. Учет акционеров берет на себя Регистратор.

У инвестора может быть множество акций в портфеле, и чтобы не приходилось открывать множество счетов у различных Регистраторов, существует Депозитарий.

рокер открывает вам счет в Депозитарии, а Депозитарий открывает счета у необходимых Регистраторах. На счете Депозитария учитываются ваши ценные бумаги и есть записи обо всех операциях — вы всегда знаете, сколько у вас бумаг и какие они.

Когда вы продаете ценные бумаги, депозитарий становится гарантом того, что именно вы — владелец бумаги.

Теперь представьте, какое количество операций совершается на рынке за одну секунду, сколько на нем действующих участников. Чтобы система работала без сбоев и по закону, нужен регулятор.

Регулирование рынка

На российском рынке эти функции выполняет Банк России. Он выдает всем профессиональным участникам рынка специальные лицензии.

Не доверяйте свои деньги и активы посредникам, у которых нет лицензии

Регулятор не сможет защитить вас от неправомерных действий таких компаний, потому что у него нет рычагов воздействия на них. В этом случае вам останется только обращаться в правоохранительные органы.

Итого мы узнали

- Все операции происходят на бирже.

- Регулятор следит за законностью сделок.

- Частные инвесторы получают доступ к бирже через брокеров

👨💼 Инвестируйте сами

Как и в любой незнакомой теме, будь то сантехника, медицина или авто-ремонт, кажется лучше обратиться к профессионалам. Умные дяди и тети в костюмах всю жизнь инвестируют, куда нам с ними тягаться.

Однако инвестиции — пикантная сфера. Профессионалов от клиентов отделяет почти неизбежный конфликт интересов. Да, они тренировались всю сознательную жизнь. Но они тренировались зарабатывать на продаже своих услуг, а не получать доход для вас!

Мне нравится история из книги “Случайная прогулка по Уолл-стрит”:

Гид, показывая приезжему финансовый район Нью-Йорка, обращает его внимание на несколько судов, стоящих на якоре у берега:

— Посмотрите на эти красивые яхты брокеров и банкиров!

— А где же яхты их клиентов? – спрашивает наивный посетитель

Почему же стоит инвестировать самостоятельно? Ответ: комиссии. Фонд берет за управление доли процента. Часто эти проценты съедают весь ваш доход.

Посмотрим на комиссии ПИФа Сбербанка «Добрыня Никитич», но сначала разберемся что такое ПИФ. Простыми словами ПИФ является организацией, которая собирает деньги у инвесторов и вкладывает их в акции, облигации или другие ценные бумаги. Каждый инвестор владеет своей частью фонда — паем.

Итак, комиссии ПИФа Сбербанка:

- 3,2% — плата за ведение

- 0,3% — депозитарий

- 0,5% — прочие расходы (WTF?)

Итого выходит 4% постоянных расходов, недурно!

Но подождите, есть еще кое-что:

- +1% — за приобретение разово до 3 млн

- +2% — комиссия при погашении

Но почему бы не отдать профессионалам пару процентов за работу?

По данным из книги Пикетти «Капитал в XXI веке»: последние 300 лет доход на капитал в среднем по больнице — 5% годовых. Поэтому 1% комиссии фонда — это 20% вашей прибыли.

Доблестный Добрыня Никитич хочет с вас 80% прибыли! Вам останутся щедрые 20%. При этом все риски на вас, и налоги не забудьте заплатить. И комиссию на выходе. Впору переименовать этого «Добрыню» в «Соловья-разбойника».

Еще одна проблема с профессионалами: они хотят ощущать, что заняты делом. Поэтому они постоянно покупают и продают. Каждая операция стоит денег в виде комиссий и налогов.

Если что-то хочешь сделать хорошо, сделай это сам

❓ Во что инвестировать

Этот вопрос взрывает мозг на старте. На первый взгляд, за вашу кубышку соревнуется целая армия инструментов: акции, облигации, недвижимость, сырье, драгметаллы, стартапы, валюты, крипта, картины — и это не говоря об опционах, фьючерсах и прочих деривативах! Черт ногу сломит!

И ведь каждый инструмент еще норовит усложниться. К примеру, недвижимость можно купить напрямую, а можно в виде REITs — акций компании-оператора недвижимости.

На самом деле, выбор у нас невелик. Весь набор целиком интересен только инвесторам, которые вкладывают от $1 млн.

Я бы не рекомендовал владеть чем-то, кроме недвижимости, облигаций и простых акций, только если вы не понимаете, зачем вам это.

Чем выше риск, тем больше возможная прибыль, и выше шанс все потерять

🤑 Валюта

Можно держать деньги в рублях, можно в баксах/евро. Деньги под матрасом будет съедать инфляция.

Покупая валюту вы не инвестируете, вы меняете одни бумажки на другие.

С 1998 доллар подешевел в два раза: 20 лет назад на 60 баксов можно было купить столько же товаров или услуг, как сегодня на 100.

Рубль с 1998 года просел относительно доллара в 12 раз, в абсолюте — в 6 раз. 100 рублей до дефолта — как 600 сегодня.

Проценты по вкладам не покрывают инфляцию

📄 Акции

Допустим вы открываете свое дело – ресторан. Вы взяли кредит на развитие, еще немного заняли у друзей. Наняли прораба сделать ремонт.

Не все было гладко: прораб помотал нервы, процент по кредиту съедает весь доход. Но все получилось, у вас свой бизнес.

Наступает коронавирусный 2020 год… Рестораны закрыты, ваш бизнес трещит по швам.

Открывать свой бизнес – рискованное занятие. По данным аудиторско-консалтинговой сети FinExpertiza, в 2018 году было закрыто 600 000 предприятий, при этом открыто только 290 000.

Вместо создания и развития своего бизнеса купите акции. Вы приобретаете часть чужого уже отлаженного бизнеса. Тем самым экономите кучу нервов и денег.

Также в любой момент вы можете продать свои акции. Продать свой бизнес быстро не получится.

Акция - это ваше право на часть компании

Да, в самом начале вряд ли вы сможете купить 5% Apple, но по факту вы владеете кусочком компании, пускай и не большим – вы миноритарный акционер.

Акциям не страшна инфляция. По мере того, как дешевеет валюта, растет и цена товаров или услуг, которые продает компания. Значит, повышается и номинальная выручка. Акции растут и вообще, и вслед за ростом выручки.

Это лучший актив, доступный массовому инвестору. Но есть нюансы.

- 💩 Рынок может просесть. Рынок всегда восстанавливается, но на это могут уйти годы.

- 💩 Компания может облажаться. Тогда акции будут дешеветь и не вырастут обратно. Рано или поздно это происходит почти с любым бизнесом. Акции Форда стоят 6 баксов, акции Теслы — 1500. Упс!

- 💩 Компания может обанкротиться. Тогда акции превратятся в тыкву.

💰 Дивиденды

Коммерческая компания направлена на постоянно увеличение прибыли.

Пока компания молодая и активно растет, то прибыль уходит в развитие, но со временем прибыли становится больше, чем нужно для развития. Тогда компания начинает платить дивиденды!

Не будь дивидендов, не было бы смысла в акциях. Дивиденд это процент дохода на акацию, который определяется дивидендной политикой компании. Вы же помните, что владеете частью бизнеса, а значит вам положена часть прибыли компании.

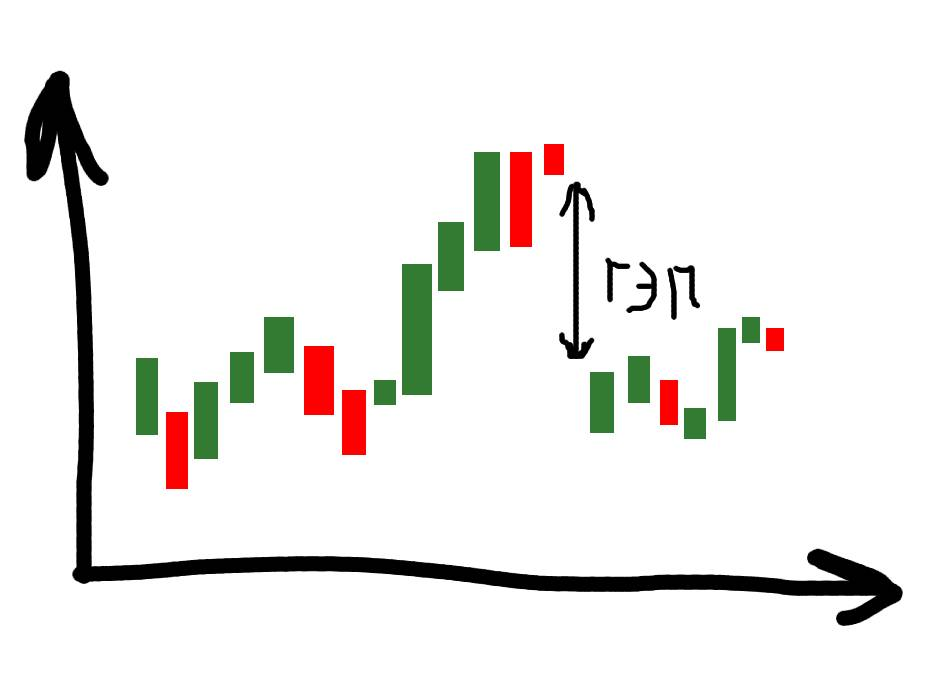

Дивидендный гэп

После закрытия реестра акционеров для выплаты дивидендов образуется дивидендный гэп: цена акций практически всегда падает на сумму выплаченных дивидендов.

Это нормально, не стоит пугаться резкого падения акции, проверьте не было ли перед этим выплаты дивидендов.

📜 Облигации

Облигации это второй лучший актив, доступный частному инвестору.

Облигации бывают разных типов, но все сводится к одному: Для развития компании нужны деньги, с помощью облигаций она берет кредит. Какой процент выплачивать, компания решает сама. Поэтому облигации выгоднее, чем брать кредит в банке.

В этом нет ничего страшного, также поступают Государства выпуская ОФЗ (Облигации Федерального Займа). Которые считаются самыми надежными, если ваше государство стабильно.

У облигаций, в отличие от акций, есть срок погашения. В этот день компания выплачивает номинал облигации. По облигации периодически выплачивается процент - купон. Этот процент заранее определен, в отличие от дивидендов, которые меняются в зависимости от ситуации в компании.

Чем надежнее государство или компания, тем ниже доход облигации. К примеру, выплаты по американским гособлигациями — 2-3% в сытые годы и меньше процента в кризисные.

Американский госдолг и другие надежные облигации покупают потому, что они не падают чуть что на 35%, как акции. В случае банкротства компании держателям облигаций всегда что-то остается, в отличие от акционеров.

Небольшая компания, которая хочет получить займ, может предложить облигации с доходом до 8-15%. В эту конскую выплату заложен риск того, что компания деньги вам не вернет.

Государства тоже могут выпускать ненадежные облигации с конскими выплатами. В 1994-1998 российские ГКО торговались при 140-200% годовых.

Только первый кредитор покупает облигацию по ее номиналу. Далее он может продать облигацию другому инвестору, то есть цена на облигации так же регулируется спросом. Но стоит понимать, что к сроку погашения по облигации выплатят только ее номинал.

Небольшие выводы по облигациям:

- Если покупать надежные облигации, выплаты будут копеечными.

- Облигации не растут в цене вместе с инфляцией, кроме специфических TIPS. В конце срока вам вернут подешевевшие деньги.

- В кризисные времена инвесторы часто бегут в надежные активы — начинают перебрасывать деньги в американский госдолг. Облигации растут в цене.

- Портфель из акций и облигаций работает как весы — если акции падают, то облигации растут, а выплаты по ним падают. Если акции растут, то интерес к облигациями снижается и они дешевеют, а выплаты по ним растут, чтобы привлечь инвесторов. Так бывает не всегда, но обычно баланс таков.

На облигациях особо не заработаешь, но они стабильны и все же платят копеечку. Их можно использовать для того, чтобы в кризис ваш портфель падал не на 35%, а на 10-20%.

🏠 Недвижимость и REITs

По опросу ВЦИОМ это любимый способ вложить деньги.

Если вы покупаете недвижимость, ваши деньги связаны. За это ее и назвали недвижимостью — быстро не продашь. Акции продаются за 5 минут в ± любом количестве. Недвижимость продается месяцами.

Вы не инвестируете в чужой бизнес — вы влезаете в свой. Вам нужно будет искать арендаторов, нести риски вроде пожара и так далее. Другое дело, если вы покупаете жилье для проживания.

Если решите заниматься сдачей квартир, то рекомендую вот эту статью: Сколько можно заработать, если сдавать несколько квартир в Москве

Как выходят из этой проблемы? На американском рынке есть особый инструмент — REITs, акции компаний-операторов недвижимости. По закону, они обязаны 90% прибыли отправлять на дивиденды. Поэтому дивиденды у них самые высокие среди акций — примерно те же 5% годовых.

В кризис REITs, как канарейка в шахте, проседают первыми. Например, в 2020 недвижимость под рестораны и офисы — в заднице. REITs в минусе.

Если вы прям жить не можете без недвижимости, можно взять чуть-чуть REITs. Недвижку напрямую покупать не надо.

🛢️ Сырье

Нефть, газ, какао и все такое. Вы 15 лет работали в индустрии какао? Спите с какао-аналитикой под подушкой? У вас лучшие на рынке предиктивные алгоритмы для цен на какако? Ок, у вас есть шанс залить денег во фьючерсы на какао и заработать.

20 апреля 2020 года стоимость техасской нефти WTI на биржевых торгах впервые в истории стала отрицательной. Это значит, что производители доплатят покупателям за то, чтобы они забирали нефть.

На открытии торгов баррель WTI с поставкой в мае стоил больше 17 долларов, но позднее цена стала падать и опустилась сначала до нуля, а потом и значительно ниже. К окончанию торгов на Нью-йоркской товарной бирже цена WTI опустилась почти на 300% — до -37,6 доллара за баррель.

Вот в этой статье можно почитать истории людей, которые оказались в больших долгах из-за этого: «Я чуть не оборвал свою жизнь»: инвесторы о потерях из-за обвала нефти.

Вот так вот бывает. Многие даже не знали что так может произойти, что технически цена их инструмента может упасть ниже нуля. Нужно знать, как работает инструмент, который вы используете.

Не спите с аналитикой, нет алгоритмов? Забудьте, не парьтесь.

🏅 Золото

Считается, что драгоценные металлы, особенно золото — это способ сохранить капитал во время обвала. Мол, когда настанут последние дни, биржа обрушится, а США обанкротятся, нам останутся только слитки.

Однако золото покупается в данный момент на бирже, а если биржа рухнет… Ну вы поняли. Да и в последнее время золото колбасит, так что называть его защитным активом как-то язык не поворачивается. Но по инерции у меня в портфеле 10% золота.

Слитки покупать слишком дорого и цена покупки/продажи слишком сильно отличается не в вашу пользу. Если вам нравятся блестяшки, то покупайте инвестиционные монеты.

Операции с инвестиционными монетами не облагаются НДС, что делает возможным их обращение по цене, приближенной к стоимости содержащегося в них драгоценного металла.

🎰 Венчурные инвестиции

Можно инвестировать в стартап, а он вырастет и станет Гуглом. Ну или не Гуглом, но в 10 раз точно вырастет, что там ваши жалкие 7%.

Здесь работает только портфельный подход. Даже ангельские инвестиции, самый ранний этап, потребуют от вас 10х$100К, которые вы готовы потерять.

Венчур — это фуллтайм-работа для богатых: нужно отбирать самые убедительные стартапы, а потом изо всех сил помогать им взлететь. Вы можете работать в стартапах, это да, но инвестировать в них не надо.

🎨 Арт-рынок

Те же стартапы, только с предметами искусства. Покупаете картины у толпы художников, пиарите всех — один из толпы Пикассо.

Выстреливает, по слухам, еще реже, чем стартапы. Еще арт-рынок любят те, кому нужно отмыть сомнительный нал. В общем, это не место для скромных пенсионных грошей.

🅱️ Крипта

Блокчейн как технология может нас удивить. Но для инвестиций крипта — полная шляпа. Это то же золото, только колбасит крипту еще жестче.

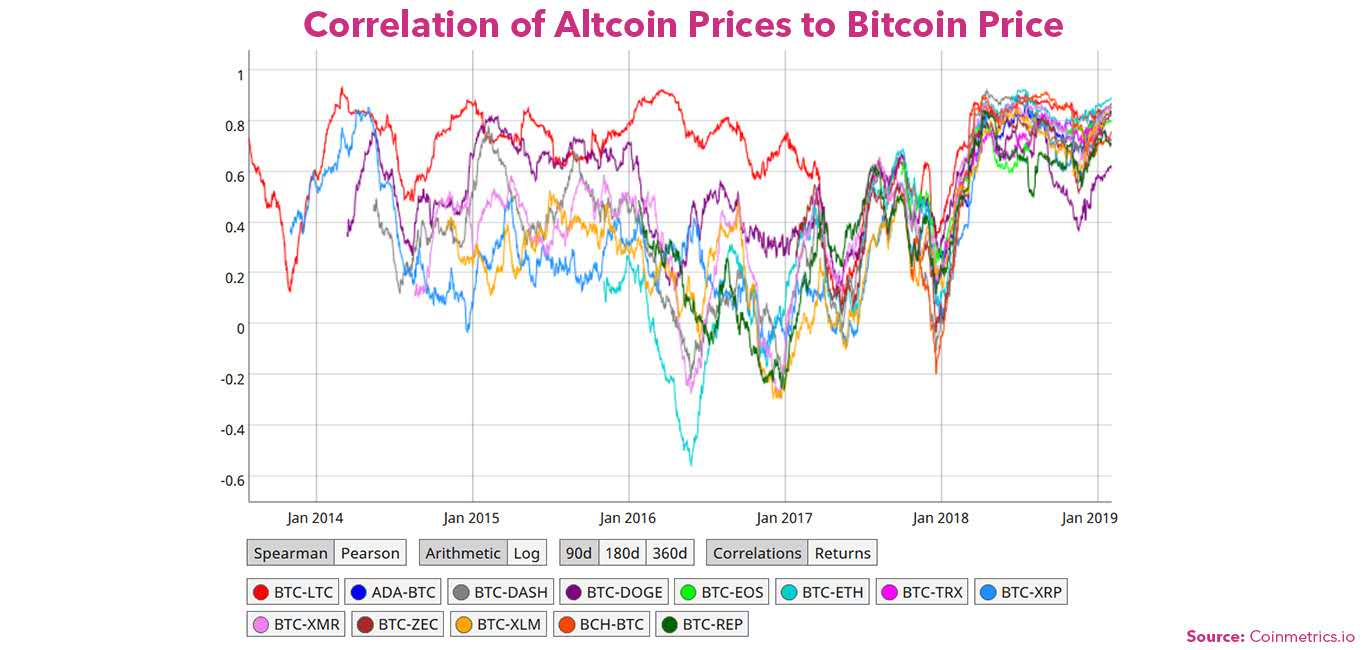

На вид разной крипты много. На деле там есть Биткоин, от колебаний которого зависят остальные альткоины.

Биткоин не связан ни с каким производством прибыли. Это чисто спекулятивная штука — чем больше хайпа, тем выше цена. Хайп накачивают держатели больших объёмов биткоина, на пике продают лохам, биткоин падает.

Из-за отсутствия регулятора никто вас не защит, если обменник или криптобиржа решит вас кинуть. А такое временами случается.

С ценными бумагами в XXI веке эту схему крутить уже нельзя, в тюрьму посадят. А с биткоином — можно! За это его любят те, у кого много биткойна.

Если вы не умеете влиять на крипто-хайп и у вас нет много биткоина, забейте и не парьтесь.

А если хотите узнать, как устроен биткойн изнутри, советую пост Вастрика.

🤷♂️ Деривативы

Инструменты, которые позволяют инвестировать в вероятные события внутри фондового рынка. Зависят от цены актива, производными от которого являются.

Вы думаете, что какая-то акция упадет? Покупаете опцион пут, который позволяет продать актив по фиксированной цене. Думаете, что нефть подорожает? Покупаете фьючерс на дату в будущем по нужной вам цене.

Деривативов тьма, и ни один из них не подходит для пассивных инвестиций вдолгую. Эти инструменты нужны бизнесу, чтобы страховаться от скачков цен и курсов. Еще их используют hedge-фонды, которые в рамках сложной стратегии играют и против, и за какое-то событие в будущем. Минимизируют риски с помощью таких страховок от нежданчика. Забудьте, не парьтесь.

☠️ Форекс

Слышали про форекс? Забудьте!

Рынок Форекс это внебиржевой валютный рынок рынок, где торгуются валютные пары, такие как EUR/USD или GBP/USD.

Торгуя на форекс вы думаете, что участвуете на международном рынке. На самом деле деньги могут даже не выходить за пределы конторы. А отсутствие адекватного контроля позволяет рисовать какие угодно графики, так чтобы вы проигрывали.

Даже если форекс-брокер будет честным, то предсказать поведение валютной пары очень сложно. На стоимость валюты влияет множество факторов.

FOREX это развод для лохов

📉 📈 Длинная и короткая позиция

На акциях можно зарабатывать двумя способами.

- Купить, чтобы потом продать дороже. Такие операции называются лонгом.

- Продать акции, которых у вас нет. Эти операции называются шортом, или короткой продажей.

С покупкой и продажей все понятно. Здесь мы поговорим о короткой позиции.

Допустим, акции «Роснефти» стоят 350 рублей. Трейдер считает, что цена будет падать до 300 рублей. Он берет в долг у брокера 100 акций и продает их по 350 рублей за штуку. На его счет приходит 35 000 рублей. Когда бумаги «Роснефти» подешевели до 300 рублей, трейдер выкупает 100 акций за 30 000 рублей и возвращает их брокеру. Своих акций «Роснефти» у трейдера как не было, так и нет, зато появилась прибыль в 5000 рублей от сделок с ними.

Кажется, что короткие позиции открывать сложнее, чем длинные: сначала придется брать акции у брокера, потом продавать их, потом выкупать. На самом деле и лонг-, и шорт-позиции открываются в один клик.

Несмотря на такую же простоту шорта, стоит знать о рисках.

Риски короткой позиции

Торгуя на повышение, трейдер рискует только вложенной суммой, а максимальная прибыль не ограничена. Купив акцию за 1000 рублей, трейдер рискует потерять максимум 1000 рублей, если компания обанкротится. При этом акция может вырасти в десятки и сотни раз. Так, акции Сбербанка (SBER) подорожали примерно в 187 раз с 2000 по 2020 год.

Торгуя на понижение, трейдер рискует потерять больше, чем если бы покупал.

- Брокер дает акции в кредит: комиссия списывается за каждый день, пока открыта короткая позиция. У каждого брокера свои тарифы на шорт.

- Прибыль в шорте ограничена. Допустим, трейдер шортит акции «Газпрома» по 184 рубля. Максимальная прибыль — 184 рубля с акции. Для ее получения компания должна обанкротиться. Чем сильнее вырастет акция при открытом шорте, тем больше потеряет трейдер.

Не для того мы закрывали кредиты, чтобы брать их у брокера 😄

Особенности шорта

Брокер может принудительно закрыть позицию трейдера, если актив будет расти, а собственных денег трейдера не хватит для выкупа бумаг.

Не все акции можно шортить. На 1 мая 2020 года на Московской бирже торгуются 262 акции. Трейдер может купить любую, но шортить можно только разрешенные вашим брокером бумаги. У каждого брокера свой список, в основном в нем самые ликвидные бумаги.

Открывать шорт перед отсечкой под дивиденды невыгодно или невозможно.

Кажется, беспроигрышный способ заработать на шорте выглядит так: открыть позицию до отсечки и закрыть шорт после гэпа. Но заработать на этом не выйдет: со счета снимется сумма дивиденда вместе с налогом на него.

Для открытия короткой позиции брокер дает трейдеру акции другого акционера. Компания выплачивает дивиденды брокеру, а тот распределяет их между акционерами. Но компания не заплатит деньги по акциям в шорте, потому что они проданы. Оставить реального владельца акций без выплат нельзя, поэтому брокер снимает сумму дивиденда вместе с налогом со счета трейдера и перечислит деньги реальному акционеру.

💫 Сложный процент

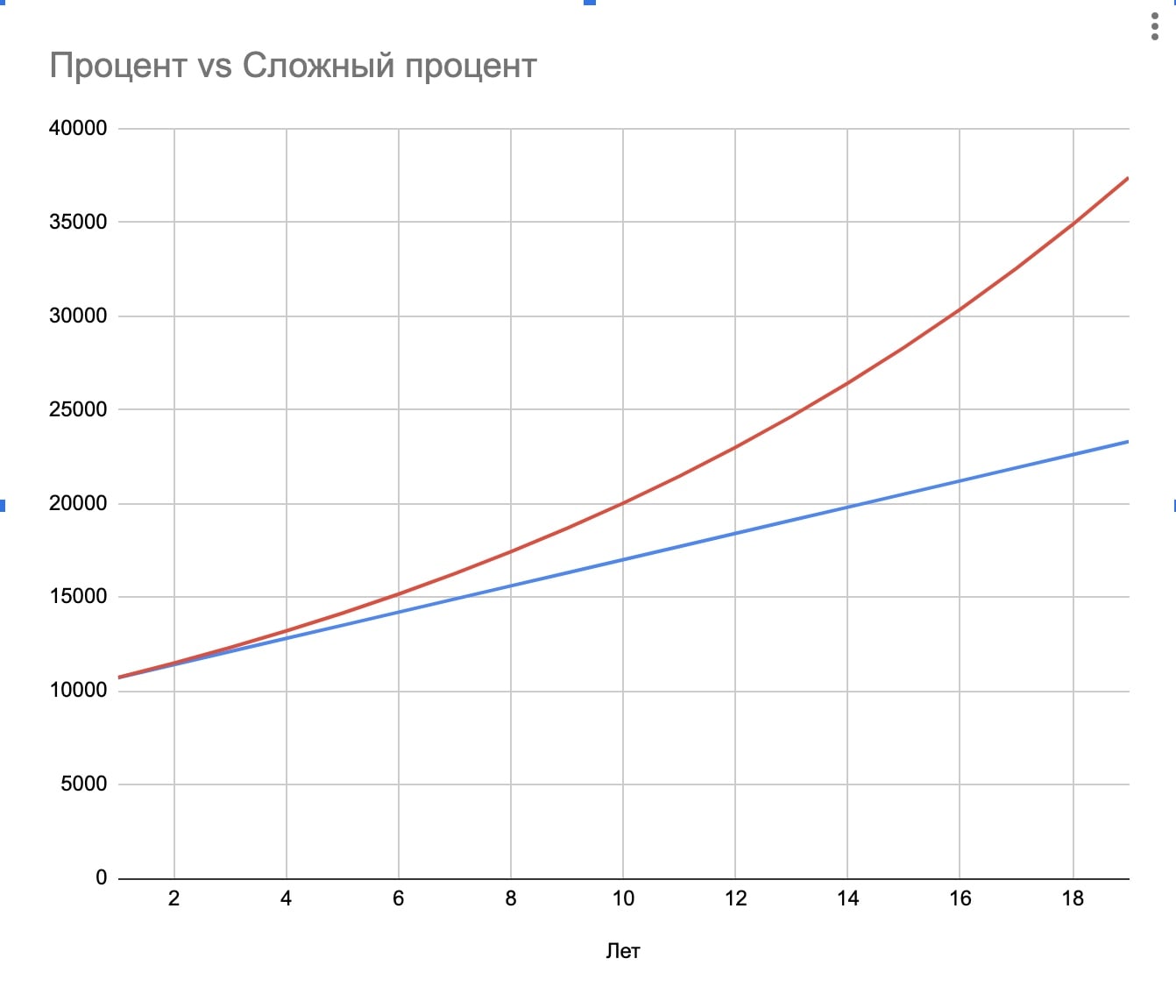

Помимо ежемесячных взносов, каждый квартал вы реинвестируете дивиденды по акциям и выплаты по облигациям. Деньги начинают генерить собственный доход, поэтому растут быстрее. Не так уж и сложно 😄

Синим график роста без сложного процента, красным с реинвестирвоанием.

За 19 лет вы заработали на 60 процентов больше. На финансовом языке это называется сложный процент.

К сожалению, первые годы сложный процент очень слабо заметен. Кривая заворачивается вверх только через 6 лет, а особенно отчетливо видна лет через 20.

Это еще один аргумент за долгосрочное инвестирование.

Дайте сложному проценту сделать свою медленную магию

🥚 Диверсификация

Вспоминаем пример с рестораном. Никакой диверсификации, все сосредоточено в одном бизнесе. Хорошо, вы открыли несколько бизнесов, но скорее всего в одной стране.

Используйте диверсификацию на полную, покупая акции:

- Из разных сегментов экономики. Упал туризм, так у вас акции онлайн-кинотеатров с лихвой компенсировали это падение.

- Из разных стран. В одной из стран кризис и ее компании дешевеют? Так у вас еще акции компаний из 10 разных стран, с ними все хорошо.

- В разных валютах. Рубль переживает не лучшие времена? Так у вас есть акции в юанях, долларах и евро.

- Разные компаний по размеру. Появился новый налог на богатые компании? Так у вас в портфеле 50 штук развивающихся.

не клади все яйца в одну корзину

📏 Усреднение

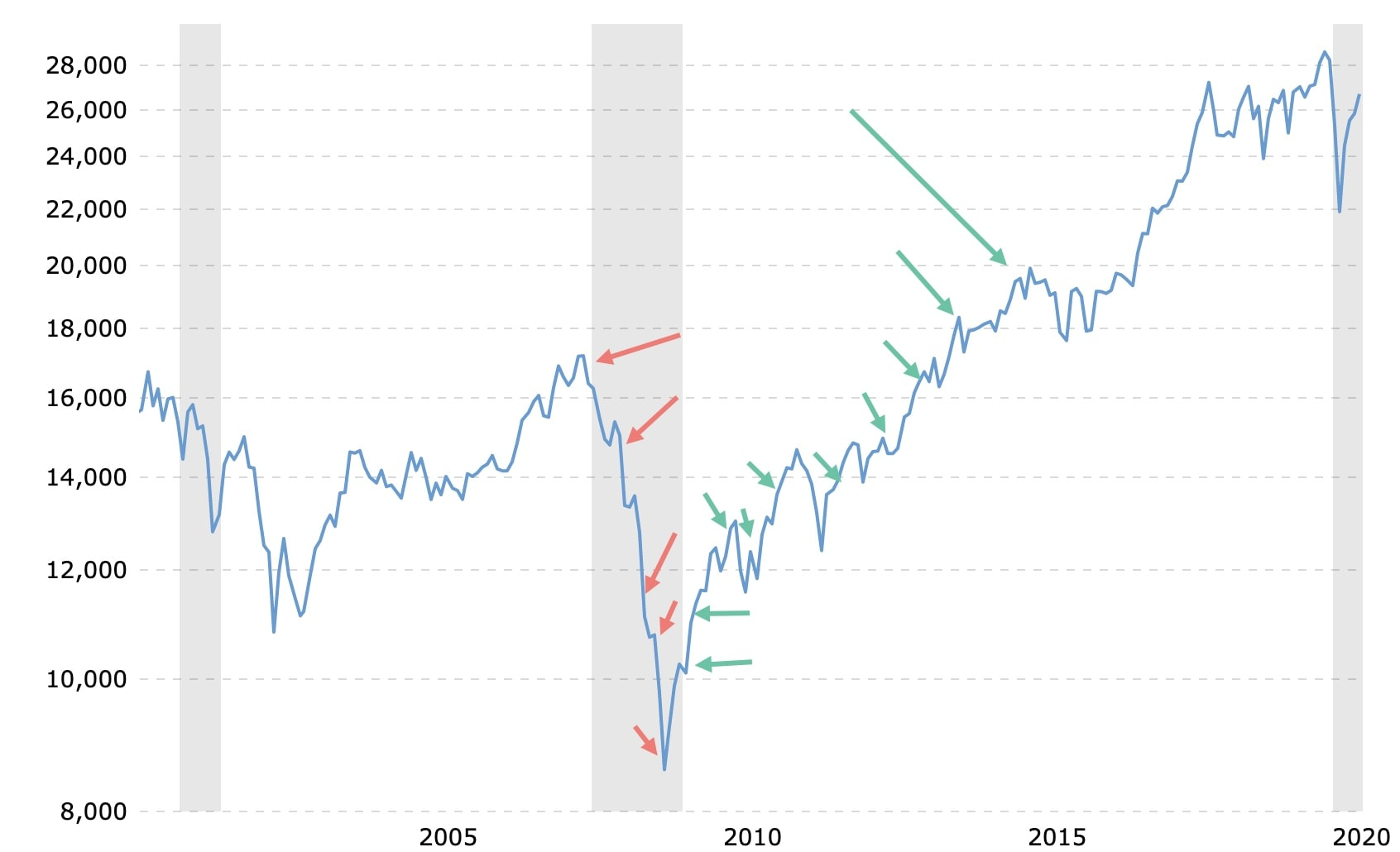

Гипотетический сценарий: вы начали инвестировать осенью 2007. Падали, но держались до зимы 2008, начали медленно расти и вернули первые вложения осенью 2013. За счет равномерных вложений инвестиции усредняются, вы в плюсе.

При инвестировании на срок в 20+ вас не сильно будет волновать цена актива в моменте, оставьте эти переживания трейдерам. Это не значит, что стоит покупать акцию на исторических максимумах, но и выжидать самое дно смысла нет.

💪 Торговля с плечом

Вы инвестируете небольшую часть своих денег и берете остальное в кредит у брокера. Если вы угадали и актив вырос, вы получаете доход в несколько раз больше. Если вы не угадали, вы теряете все и уходите в минус.

Плечо работает как обычный кредит в банке. При покупке акций с плечом брокер дает займ под залог акций или денег клиента на счете.

С плечом можно открывать длинные и короткие позиции.

За каждый день маржинальной торговли с вас будут списывать определенный процент, все как с кредитом. Забудьте, не прикасайтесь.

🎲 Не пытаемся обыграть рынок

Короче, если у вас нет феноменальной памяти, толпы математиков или свободного миллиона баксов на серию инвестиций, обыграть рынок у вас не выйдет. Не пытайтесь покупать индивидуальные акции — это умеют единицы. Тем более не обращайте внимание на то, растет рынок или падает.

Дебаты о том, стоит ли активно управлять своими средствами, инвестировать ли в фонды, занимающиеся этим, или вложиться в пассивные индексные фонды — ведутся уже очень давно.

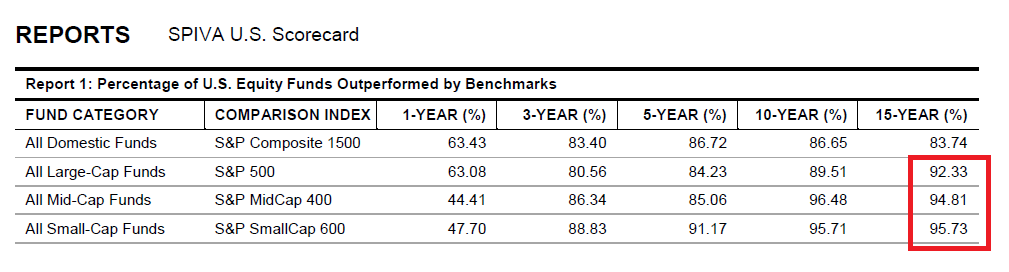

Однако неумолимая статистика решает этот спор вроде бы однозначно, не оставляя шансов тем, кто хочет зарабатывать «собственным умом». Агентство S&P Dow Jones Indices, фактически оценивая состоятельность активного и пассивного инвестирования, выпустило свой отчет SPIVA по США на конец 2017 года.

На 15-летнем инвестиционном горизонте 92,33% менеджеров крупной капитализации, 94,81% менеджеров средней капитализации и 95,73% менеджеров малой капитализации не смогли превзойти результаты фондовых индексов (выделено красным в таблице).

Иными словами, за последние 15 лет с 2002 по 2017 год только один из 13 менеджеров крупной капитализации, только один из 19 менеджеров средней капитализации и один из 23 менеджеров малой капитализации смогли превзойти свой контрольный индекс.

Вы сможете опередить 95% активных менеджеров инвестируя в индексные фонды Vanguard или Fidelity почти без издержек (комиссия — 0,04%). Это легкий выбор: двигаться вместе с индексом.

Не пытайтесь зайти на дне и выйти на пике — этого не умеет никто

😈 Трейдинг — зло

Если вы посмотрите обучающие курсы брокеров, вам может показаться, что трейдинг — это именно то, чем занимаются инвесторы.

Конечно, ведь так легко угадать, какая акция пойдет вверх или поймать рынок на дне и заработать на этом!

На самом деле нет. Мы с вами только что разобрали, кто и как угадывает какие активы подорожают. Это не мы с вами. Акции поштучно — для богатых гениев, которые заняты финансами full time.

Почему брокеры топят за трейдинг? Для чего учат вас смотреть на японские свечи и делать теханализ?

Потому, что они зарабатывают с операций. Им выгодно, чтобы клиенты делали этих операций много. А нам это не выгодно. Пожалуйста, забудьте про трейдинг, это зло.

Стратегия непрофессионального инвестора — купить и держать

🧺 Индексные фонды

Ок, трейдинг зло, отдельные акции покупать не надо. Что делать?

Ответ — индексные фонды. Их придумали еще в 70-ых. Теоретически систему одним из первых описал Бёртон Малкиел, автор книги A Random Walk Down Wall Street.

На практике индексы реализовал Джон Богл, основатель Vanguard. В 1975 году он запустил Vanguard 500 — первый в истории фонд, который не пытался угадывать, какие акции пойдут вверх, а покупал весь рынок целиком. Список акций Богл взял из индекса крупных американских компаний S&P500. Отсюда название «индексный фонд».

Если какая-то компания сдувается и выпадает из S&P500, ее заменяют на другую. Следом ту же замену акций делает и Vanguard. Такая стратегия называется пассивной. Она оказалась лучше активного подхода.

Акции в индексе меняются редко, торговли мало, а значит, мало и издержек. За счет кооперативной структуры и пассивной стратегии у Vanguard комиссии не 1-3%, а 0,03%. Да, 0,03%.

Сначала идея Богла не заходила. Его критиковали, брокеры не хотели продавать бумаги без комиссии, фонд рос медленно. Но к 80-м данные накопились и стало ясно, что стратегия верна — Vanguard 500 начал уделывать mutual funds.

Постепенно не только отдельные вкладчики, но и пенсионные фонды с активами в миллиарды долларов начали перекладывать портфели в индексные фонды. Надежный инструмент с низкими издержками понравился всем.

Сегодня под управлением Vanguard более $6 трлн активов — это в 3 раза больше ВВП России. Неплохую штуку придумал бунтарь Богл, светлая ему память.

💼 ETF

С начала 90х в Америке появился новый вид ценных бумаг — ETF. Главный плюс ETF — они продаются поштучно, а не пакетами за несколько килобаксов, как традиционные бумаги индексных фондов.

За счет свой доступности ETF сильно демократизировали тему индексных фондов. Сегодня 5-10% американского фондового рынка — это именно ETF.

Джон Богл не жаловал ETF. Он боялся, что наивные непрофессионалы втянутся в трейдинг и потеряют деньги. Но после его ухода на пенсию в 2001 Vanguard тоже добавил ETF в свою обойму, и слава богу. Сейчас под управлением Vanguard ETF на сумму более $1.1 трлн.

Почему я рассказываю про ETF? Потому, что Vanguard и другие крупные компании продают свои индексные фонды только резидентам, и только начиная от заметных сумм. Порог входа в Total Stock Market / VTSAX, к примеру — $3000.

Однако у Vanguard есть ETF, который основан на том же индексе, но свободно обращается на бирже — VTI. VTI можно купить от одной штуки.

🇷🇺 ETF в России

Не все так радужно, как хотелось бы у нас в стране с ETF.

Через Санкт-Петербургскую биржу можно получить полноценный выход на Запад, но ETF вы сможете купить, только если вы квалифицированный инвестор. Это значит, что у вас есть свободных 6 млн рублей. Подозреваю, что такой суммы у вас нет, как и статуса квалифицированного инвестора. Вряд ли вы бы стали читать этот пост.

А может, кто-то сделал российский ETF в долларах, и чтоб в портфеле американские акции? Да, есть такой ETF, FXUS. Его можно купить у любого российского брокера. Выпускает его фонд FinEx, пионеры ETF в России. Я сам его покупаю.

Но если у вас больше хотя бы миллиона рублей, то возможно стоит рассмотреть иностранных брокеров. Потому что несмотря на мое уважение к FinEx под их управлением находится всего $360 млн, а под управлением Vanguard ETF $1.1 трлн.

Вероятность того, что FXUS завтра исчезнет, многократно выше.

Комиссии. Поскольку у FXUS мало конкурентов, они хотят 0,9%. А VTI просит 0,03. Это ровно в 30 раз дешевле. А как мы помним, наша главная задача — не плодить расходов.

⚖ Ребалансировка

Через какое-то время может случиться так, что ваши активы немного "перекосит". То есть вы задумывали что у вас будет 50/50 акций и облигаций, а через полгода у вас стало 60% акций и 40% облигаций. Возможно акции выросли, а облигации просели, не важно, важно изменение процентного соотношения - это изменяет уровень риска портфеля.

Как проводят ребалансировку:

- Докупить недостающие активы, тем самым выравнивая остальные. В нашем простом примере нужно докупить облигаций так, чтобы они уровняли акции и стало снова 50/50.

- Продать выросшие активы, вложив полученные средства в просевшие в цене активы.

На первый взгляд может показаться, что ребалансировка противоречит здравому смыслу. Ведь она требует от инвестора продавать активы, стоимость которых растет, и покупать активы, стоимость которых снижается. Однако не стоит забывать: доходность в прошлом не гарантирует доходности в будущем, а ребалансировка — отличный способ периодически фиксировать прибыль от лучших инвестиций.

Когда делать ребалансировку

Универсального ответа на этот вопрос не существует. Самые распространенные методы ребалансировки основываются на календарных и процентных показателях:

- Календарный метод. Инвестор проводит ребалансировку по истечении определенного периода — месяца, квартала или года. Преимущество подхода заключается в его простоте: достаточно анализировать состав портфеля с определенной периодичностью, и если соотношение активов изменилось — восстанавливать исходные пропорции. Но обратите внимание: ребалансировка влечет за собой издержки в виде брокерской комиссии, поэтому проводить ее слишком часто может быть невыгодно.

- Процентный метод. Его суть в том, что инвестор ребалансирует портфель, когда текущее соотношение классов активов отклоняется от целевого на определенное значение — например, +/-5%. Если доля одного актива выросла на 4%, инвестор ничего не предпринимает, а если на 6% и больше — проводит ребалансировку.

🇷🇺 🇺🇸 Где инвестировать?

Вы можете инвестировать через российского брокера, или через иностранного.

Вот как описывает один из иностранных брокеров инвестиционный климат в России: “Обращаем внимание, что инвестирование в таких иностранных юрисдикциях, как Россия, подразумевает дополнительные риски, связанные с экономической и политической неопределенностью, неблагоприятными государственными распорядками, колебанием валютного курса, повышенной волатильностью, недостаточной ликвидностью, потенциально ослабленным регулированием, а так же неуверенностью относительно статуса, толкования и применения законов, в том числе относящихся к частному владению активами, принудительному отчуждению, национализации и конфискации, что может повлиять на стоимость или потерю ваших активов.”.

Точнее наверное и не описать, и смешно и грустно 😅

Несмотря на все недостатки для инвесторов из России, стоит начать инвестировать через нашего брокера.

Индивидуальный Инвестиционный Счет

Резидентам РФ доступен специальный счет - ИИС. С его помощью вы получите дополнительные выгоды от инвестирования. Особенно это будет полезно для новичков в теме инвестиций.

Если коротко, у вас два варианта:

- Ежегодно получать по 13% с пополнений счета.

- Получить освобождение от налога на прибыль.

Инвестирование у Российского брокера

Плюсы:

- Удобство. Наши банковские приложения удобнее, чем иностранные.

- Вам будет доступен налоговый вычет по ИИС. Что увеличит ваши начальные инвестиции.

- Проще отчитаться перед налоговой, практически все уплатит за вас автоматически брокер. Наша система устроена так, чтобы вы не видели, сколько платите, и не задавали вопросов, куда ушли деньги.

Минусы:

- Деление на квалифицированных и обычных инвесторов.

- Смотрите плюсы у иностранных брокеров, вот этого у нас нет 😄

Инвестирование у иностранных брокеров

Плюсы:

- Широкий выбор инструментов и торговых площадок, в том числе доступ к IPO, при этом не обязательно становиться квалифицированным инвестором, как этого требуют российские брокеры;

- Низкие комиссии. Есть иностранные брокеры, которые вообще не берут комиссии.

- Средства на счету у иностранного брокера, как правило, застрахованы, в отличие от российских брокеров. Так, например, американские брокеры являются членами Корпорации защиты инвесторов и в обязательном порядке страхуют счета клиентов. В случае банкротства брокера размер страховой выплаты составит 500 тысяч долларов.

Минусы:

- инвестору, открывшему счет у иностранного брокера, придется самому платить налог со сделок. В России этими вопросами занимается сам брокер

- оплата за перевод средств из российского банка на брокерский счет

- более высокий порог входа по сравнению с российскими брокерами. Нельзя начать инвестировать со 100 рублями.

- у многих иностранных брокеров нет удобного приложения или русскоязычной поддержки, поэтому инвестору желательно знать английский язык;

- есть риск влияния политической ситуации и возможного отказа американских брокеров обслуживать клиентов из России.

Обычный инвестор vs Квалифицированный

Не все инвестиционные инструменты подходят для новичков. Для того, чтобы научиться разбираться в их устройстве и степени риска, нужно иметь опыт. Поэтому законодательство в нашей стране разрешает некоторые типы операций только так называемым квалифицированным инвесторам.

Считается, что это опытные игроки рынка, которые обладают достаточными активами и знаниями. Вооружившись всем этим, они способны оценивать риски и осознанно инвестировать в рискованные финансовые инструменты.

К таким инструментам относятся:

- иностранные ценные бумаги (облигации, акции), которые не обращаются в России;

- паи некоторых фондов (паевые инвестиционные фонды, хедж-фонды и т. п.);

- финансовые инструменты, созданные специально для квалифицированных инвесторов.

Если вы хотите получить статус квалифицированного инвестора, вам нужно соответствовать одному из следующих требований:

- Стоимость ваших активов или стоимость ваших ценных бумаг и средств на счетах в банках составляет минимум 6 млн. рублей.

- Вы имеете опыт работы в российской или иностранной фирме, которая совершала сделки с ценными бумагами и имела статус квалифицированного инвестора не менее двух лет.

- У вас есть опыт совершения сделок на бирже в течение 4 кварталов, в среднем не реже десяти раз за квартал и не менее одной сделки в месяц. Совокупный объем сделок должен быть не менее 6 млн. рублей.

- У вас есть экономическое образование или квалификационный аттестат.

🤔 Прежде чем закинуть все бабки

Вы вооружились достаточным количеством знаний, чтобы отправиться в мир инвестиций. Для начала не стоит закидывать все бабки 😄

Прежде чем начать инвестировать научитесь грамотно обходится со своими финансами. Если вам едва хватает денег от зарплаты до зарплаты, то инвестировать будет сложно.

📊 Личный бюджет

Записывайте свои траты. Это нужно, чтобы понять свой ежемесячный расход. Не обязательно записывать расходы всю жизнь. Последите за своими тратами пару месяцев.

Для учета расходов есть куча приложений. А синхронизация с банками позволяет практически всю работу делать за вас.

Переходите к ведению бюджета, когда поймете куда уходят ваши деньги. Это поможет определиться с категориями трат и заранее поставить лимит на расходы.

🛡️ Подушка безопасности

Подушка безопасности – ваша первая инвестиция в спокойное будущее. В случае потери работы или другой неприятной финансовой ситуации, вы не останетесь без денег.

Сломался холодильник? Не беда. Потратьте на покупку нового из подушки безопасности.

Какой размер сделать?

Четкого размера не существует, общие рекомендации - от 3 до 6 зарплат. Для особых параноиков, как я, можно и 12 зарплат.

В какой валюте хранить

В крышечках. Вспоминаем о целях подушки и понимаем, что если вам потребуются срочно деньги на операцию, покупку холодильника, то бежать и обменивать баксы не по выгодному курсу - это такое себе развлечение.

Поэтому храните подушку в той же валюте, что и ваши основные траты. Возможна диверсификация 60/40, где 60% это ваша основная валюта.

Также не стоит путать подушку безопасности с накоплениями, накопления лучше хранить в других валютах.

Кубышка - оружие пролетария, который метит в капиталисты

⛓️ Долги и кредиты

Не стоит инвестировать, если не погашен кредит. Лучше закройте кредит досрочно.

В случае первых неудачных инвестиций, кредит будет еще одним фактором, который не будет давать вам покоя. Все это будет сказывать на ваших инвестиционных решениях.

Ипотека - пограничное решение, всё зависит от ставки и налоговых льгот, бывает как выгодно гасить ипотеку досрочно, так и инвестировать параллельно с ипотекой.

Погасите долги

🎯 Определитесь с целями

Классическая цель - накопить на пенсию. Можно копить на первый взнос на квартиру. Или на ремонт квартиры. Или на обучение ребенку.

Имея цель, вам будет легче составить план и придерживаться его.

💸 С какой суммы начать?

На первые инвестиции выделите сумму, которую не жалко потерять. Как говорится у брокеров: “историческая доходность не гарантирует будущую”.

Пускай ваши первые вложения будут 1000 рублей, ваша цель понять механизм инвестиций на практике, а не в теории.

На начальном этапе у вас вряд ли получится принимать решения с холодным рассудком, если на кону сумма с продажи единственной недвижимости или деньги, взятые в кредит в банке.

В случае неудачных инвестиций на первых порах, вы должны думать о причинах неверных решений и делать выводы на будущее. А это невозможно, если ваша голова занята тем, как объяснить жене, что вам больше негде жить или тем, как возвращать кредит.

👏 Ура, можно начинать инвестировать!

Что мы в итоге имеем:

- Финансовая дисциплина: вы планируете расходы, видите поток денег и можете им управлять

- Запас, который позволит вам не трогать акции, что бы ни случилось

- Отсутствие долгов

- Вы понимаете, зачем вы инвестируете и чего хотите добиться

Пора открыть брокерский счет и начать инвестировать.